Les cryptoactifs : qu'est-ce que c'est ?

Fiche E08

Qu’est-ce qu’un cryptoactif ?

Comment fonctionnent-ils ?

Dans quelle mesure peuvent-ils être utilisés comme moyen de paiement ?

Peuvent-ils être un placement financier sûr ?

L’Institut national de la consommation vous répond dans cette fiche.

1 - Contexte

2 - Définition et fonctionnement des cryptoactifs

3 - Est-ce que les cryptoactifs peuvent être utilisés comme moyen de paiement ?

4 - Les cryptoactifs comme placement financier

5 - Risques et recommandations

1 - Contexte

Les cryptoactifs, plus communément connus sous le nom de « cryptomonnaies » se développent de façon exponentielle au sein de l’économie mondiale.

Au 09 mai 2021, selon CoinMarketCap, il existe 5 023 cryptoactifs, pour une valeur de 2 031 milliards d’euros.

Graphique : INC selon les données de CoinMarketCap

Graphique : INC selon les données de CoinMarketCap

Bien qu’il existe un grand nombre de cryptoactifs en circulation, le marché est dominé principalement par le Bitcoin (876,6 milliards d’euros) qui se trouve en première place, suivi par l’Ethereum (410,5 milliards d’euros). Ces deux premiers cryptoactifs représentent près de deux tiers de la valeur totale du marché.

Le nombre d’arnaques ou escroqueries liées aux cryptoactifs est également aussi très important. A titre d’exemple, en France, de janvier à fin août 2018, plus de 700 épargnants ont déclaré avoir été arnaqués via le Bitcoin. Ce nombre est susceptible d’être plus important, sachant que toutes les victimes ne déclarent pas forcément avoir subi une arnaque.

Le montant des escroqueries est estimé autour de 31 millions d’euros (retrouvez l’explication de ces arnaques dans l’article des Echos du 16 octobre 2018).

Avec l’ambition de Facebook de créer également sa propre monnaie « Libra » qui serait lancée en 2020, les cryptoactifs intègrent de plus en plus notre quotidien.

2 - Définition et fonctionnement des cryptoactifs

Les cryptoactifs sont des objets numériques utilisant un réseau informatique. Un cryptoactif peut-être envisagé grossièrement comme une « monnaie virtuelle », même si juridiquement, ce terme ne peut être employé pour le définir car ce ne sont pas vraiment des monnaies (voir deuxième point).

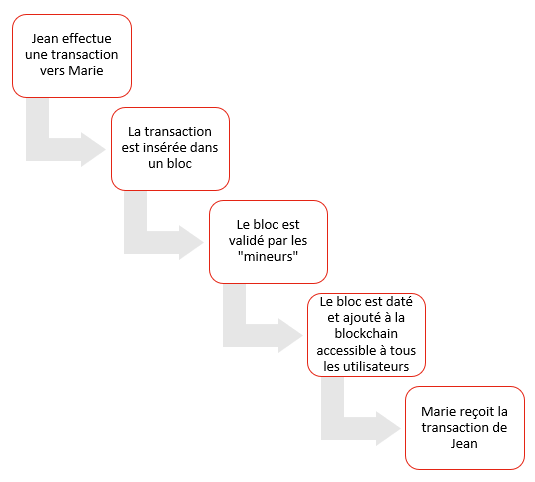

Afin d’effectuer des transactions (transferts de monnaie virtuelle) entre deux ou plusieurs personnes sur le réseau informatique et de les valider, les cryptoactifs utilisent la blockchain.

Qu’est-ce que la blockchain ?

La blockchain (traduction : chaîne de blocs) est un registre de transactions numériques. C’est une base de données qui regroupe l’ensemble des transactions effectuées depuis la création de la blockchain (donc depuis la première transaction) sous forme de code informatique.

Chaque "bloc" regroupe les transactions effectuées dans un laps de temps défini (par exemple pour le Bitcoin, un bloc représente dix minutes de transactions, au bout de 10 minutes, un nouveau bloc est créé à la suite du premier).

Pour la majorité des cryptoactifs, la blockchain est publique. C’est-à-dire d’une part que tout le monde y a accès. Et d’autre part que la validation d’une transaction entre deux personnes se fait de manière décentralisée, cela signifie qu’il n’y a pas une autorité de contrôle unique ou d’institution pour valider les transactions.

Les blocs sont validés par ce qu’on appelle les « mineurs ». Un mineur est une personne qui met son ordinateur à disposition sur le réseau informatique utilisé par la blockchain. La validation d’une transaction nécessite une quantité importante d’ordinateurs à disposition afin d’avoir une puissance de calcul suffisante, ce qui consomme beaucoup d’énergie. Les différents ordinateurs disponibles vérifient que personne n’a essayé de frauder et que la transaction est bien valide.

Une fois que la transaction est validée, celle-ci est cryptée (traduite en langage informatique) et datée pour être intégrée dans la blockchain. Les mineurs, qu’on appelle aussi les « nœuds » du réseau sont rémunérés à chaque bloc « miné » (validé, crypté et intégré à la blockchain).

Schéma récapitulatif

Schéma : INC

Les avantage de la blockchain :

- sécurité : une fois que la transaction a été validée, elle ne peut plus être modifiée, il n’y a pas de "retour en arrière" possible,

- transparence et accessibilité : les opérations enregistrées dans la blockchain sont visibles par tous (si la blockchain est publique, modèle le plus répandu),

- certification autonome : sans recours à un tiers de confiance telle qu’une institution ou une autorité de contrôle, ou autre, les coûts sont réduits, par rapport aux autres technologies utilisées, car il n’y a plus qu’un seul intermédiaire, le mineur.

Les cryptoactifs sont donc contrôlés directement par les particuliers, il n’y a plus besoin d’avoir un compte en banque pour pouvoir transférer de l’argent. Ils sont également sécurisés par des "clés privées". Ces clés permettent d’ouvrir un portefeuille numérique (appelé "wallet") où sont stockés les "tokens" : un token (jeton) correspond à une unité du cryptoactif.

A titre de comparaison, si on prend l’exemple avec l’euro, le cryptoactif est l’euro, et le token représente une pièce d’un euro. Ces clés garantissent l’anonymat et la sécurité des transactions (vous êtes le seul à connaître votre clé).

La valeur d’un cryptoactif va dépendre de sa popularité et de l’usage que les utilisateurs en font. Plus le nombre d’utilisateurs de ce cryptoactif est important, et plus le nombre de transactions avec celui-ci sont nombreuses, plus il prend de la valeur.

Comme la valeur du cryptoactif va dépendre du nombre de jetons en circulation et du nombre d’utilisateurs, l’effet de réseau est important pour son développement. Ainsi, si une société possède un grand nombre d’utilisateurs, elle a tout intérêt à créer sa propre monnaie virtuelle. C’est le projet de Facebook avec la création du cryptoactif « Libra », qui pourrait être utilisé par plus de deux milliards de personnes dans le monde.

3 - Est-ce que les cryptoactifs peuvent être utilisés comme moyen de paiement ?

Pour qu’une monnaie soit acceptée comme moyen de paiement il faut qu’elle remplisse ces trois fonctions économiques : (1) intermédiaire des échanges, (2) unité de compte, et (3) réserve de valeur. Les cryptoactifs actuellement en circulation ne remplissent que partiellement ces trois fonctions :

(1) Selon l’article L. 111-1 du Code monétaire et financier "La monnaie de la France est l'euro", c’est la seule monnaie qui a un cours légal en France. C’est-à-dire que l’euro est reconnu et accepté par tous comme moyen de paiement.

Les cryptoactifs quant à eux n’ont actuellement pas de cours légal en France. Ainsi, même si les échanges en cryptoactifs sont possibles, personne n’est obligé d’accepter les cryptoactifs comme moyen de paiement.

Les cryptoactifs ne remplissent que donc partiellement la fonction d’intermédiaires des échanges.

(2) Afin de pouvoir comparer la valeur des biens à disposition d’un individu, ce dernier doit avoir confiance en sa monnaie dont la valeur doit être relativement stable dans le temps.

Par nature, les cryptoactifs ont pour particularité d’être très volatils. C’est-à-dire que la valeur d’un cryptoactif peut changer tous les jours, voire toutes les heures, même toutes les secondes, de façon très importante.

Cela vient du fait qu’ils reposent sur un système décentralisé. En effet, pour les monnaies courantes (telles que l’euro ou le dollar américain par exemple), les banques centrales ont pour rôle d’ajuster la quantité de monnaie disponible selon la demande qui en est fait pour éviter que le cours de la monnaie augmente ou baisse brutalement.

En l’absence de régulateur, l’offre et la demande de cryptoactifs sont libres :

- l’offre de cryptoactifs dépend de l’algorithme qui est associé à chacun d’eux. De plus, elle est limitée. Par exemple pour le Bitcoin, le nombre de jetons est limité à 21 millions d’unités,

- la demande dépend essentiellement du nombre d’utilisateurs et du nombre de transactions.

Ainsi, avec une offre qui ne bouge quasiment pas, si la demande augmente fortement, la valeur du cryptoactif augmentera également. Et inversement, si la demande baisse, la valeur du cryptoactif baissera également.

Source : Graphique INC selon les données de btcdirect (dernière valeur du mois relevée)

On voit bien sur ce graphique que la valeur du Bitcoin est très changeante de mois en mois : à son niveau le plus bas, un bitcoin valait 0,05 € et à son niveau le plus haut (16 décembre 2017) il valait 16 727,68 €.

Avec de telles fluctuations, les cryptoactifs ne peuvent être considérées comme des unités de compte.

(3) La réserve de valeur suppose que la monnaie peut être épargnée et ainsi prendre de la valeur dans le temps. Les cryptoactifs peuvent être stockés, mais ils ne prennent pas de la valeur quand ils le sont, puisque, comme nous l’avons vu précédemment, la valeur d’un cryptoactif dépend du nombre de transactions effectuées avec. Ainsi, le seul moyen de faire prendre de la valeur aux cryptoactifs, c’est la spéculation.

Ainsi, les cryptoactifs ne peuvent être considérés comme une réserve de valeur.

Ne remplissant que partiellement ces trois fonctions, les cryptoactifs ne peuvent être considérés comme de la monnaie. Leur utilisation comme moyen de paiement est donc limitée.

En dehors de ces trois fonctions économiques, la monnaie joue également un rôle de cohésion sociale et de souveraineté : elle garantit l’intégrité du système de paiements et assure leur finalité au sein d’une société. Ces rôles ne sont pas non plus remplis par les cryptoactifs qui ne sont pas accessibles facilement pour l’ensemble de la population.

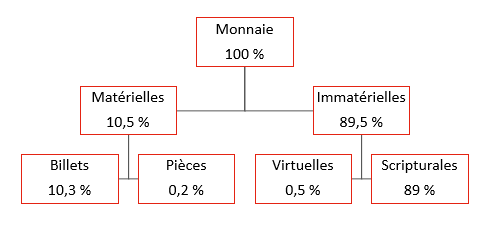

En effet, selon le rapport Landau sur les cryptoactifs, ils ne représentent que 0,5 % de la monnaie en circulation (voir le graphique ci-dessous), alors que leur utilisation comme moyen de paiement présentent plusieurs avantages :

- l’absence d’intermédiaire : les Etats, les banques et les autres intermédiaires financiers classiques ne peuvent influencer une transaction,

- l’absence de frais de change : le cryptoactif est le même où qu’on soit dans le monde, il n’y a donc pas de frais pour passer d’une monnaie à une autre,

- un accès internet suffit pour effectuer une transaction,

- les transactions sont effectuées en toute confidentialité.

Schéma INC selon le rapport Landau

Cependant, l’absence de régulation, bien que ce soit un avantage, est également un frein à la démocratisation de l’utilisation des cryptoactifs comme moyen de paiement. Pour se faire, il faudrait :

- une plus grande stabilisation des cours des cryptoactifs afin de restaurer la confiance dans leur valeur,

- un encadrement juridique et clair dans l’utilisation, l’investissement et les cours des cryptoactifs,

- une meilleure communication de la part des acteurs financiers traditionnels sur leur utilisation.

4 - Les cryptoactifs comme placement financier

Les placements financiers en cryptoactifs les plus connus sont ce qu’on appelle des "Initial Coin Offering" soit ICO, qu’on pourrait traduire par "offre publique de jeton initiale". Une ICO est une levée de fond (demande de financement) qui permettra à terme de créer un nouveau cryptoactif.

Pour mieux comprendre, imaginez que vous ayez besoin d’argent afin de pouvoir réaliser un projet. Plutôt que d’aller voir votre banque pour obtenir de l’argent via un crédit, vous pouvez lancer une ICO.

Dans ce cas, ce seront des particuliers qui vont investir dans ce projet. Ces derniers recevront en contrepartie un nouveau cryptoactif lié à la réussite du projet. Ainsi, si l’investissement a permis la bonne réalisation du projet, les investisseurs seront rémunérés avec les premiers jetons du nouveau cryptoactif créé. Cependant si le projet s’effondre, le cryptoactif ne vaut rien et dans ce cas la rémunération des investisseurs est nulle.

5 - Risques et recommandations

Bien que la technologie liée aux cryptoactifs présente des avantages, ces derniers présentent aujourd’hui encore beaucoup de risques :

- cours très volatil qui peut engendrer des pertes financières potentiellement très importantes,

- cryptoactifs immatériels : si la blockchain est détruite ou si le projet d’une ICO n’aboutit pas alors dans ce cas le cryptoactif ne vaut plus rien, et vous perdez votre investissement,

- aucune autorité de contrôle : arnaques liées à l’achat de jetons, ICO frauduleuses (projet vide par exemple)…

- problème de liquidité : on dit d’un moyen de paiement qu’il est liquide s’il est facilement échangeable contre des biens et des services. Ici, comme personne n’est obligé d’accepter les cryptoactifs, ces derniers sont donc qualifiés d’illiquides,

- risques de blanchiment d’argent, de financement du terrorisme et d’activités criminelles liés au caractère anonyme des transactions,

- risque environnemental très élevé : en décembre 2017, une transaction nécessitait 215 kWh,

- aucune protection pour les cryptoactifs stockés : si vous perdez votre clé, si votre portefeuille numérique est piraté, personne ne peut vous assurez que vous récupérerez vos fonds.

Aujourd’hui, il existe quelques solutions pour éviter de se faire escroquer :

- si vous souhaitez obtenir des cryptoactifs, vous pouvez consulter la Liste noire de l’Autorité des Marchés Financiers (AMF) qui recense les sites d’arnaques liés aux cryptoactifs,

- si vous souhaitez investir dans une ICO, les articles 26 et 26 bis de la loi PACTE permettent à l’AMF de délivrer un VISA pour une ICO qui garantit que le projet n’est pas une arnaque,

- l'’AMF recommande également de ne pas investir plus de 5 % de son patrimoine.

|

Pour en savoir plus > Rapport Landau " Les cryptomonnaires" du 4 juillet 2018 > "L'émergence du bitcoin et autres cryptoactifs : enjeux, risques et perspectives" Focus n°16 du 5 mars 2018 de la Banque de France > Rapport d'information relatif aux monnaies virtuelles du 30 janvier 2019 > "Prudence sur l'investissement dans les crypto-monnaies !" vidéo Consomag > "Bitcoin et cryptomonnaies : ce qu'il faut savoir !" vidéo Consomag |

Sophie Rémond,

Economiste à l'Institut National de la Consommation