Comment investir efficacement et en toute sécurité ? Définir ses projets, évaluer les risques, identifier les opportunités et construire une stratégie adaptée à ses objectifs ?

Un Facebook live a eu lieu le jeudi 9 octobre 2025 à 18h00, pour vous faire découvrir toutes les clés pour sécuriser et faire fructifier votre argent.

Avec Laurence OLLIVIER de l'Institut national de la consommation - 60 millions de Consommateurs

Florence CORNE de l'Autorité des marchés financiers

Florence, j’ai une toute première question pour vous : 15 000 euros. Et même plus de 15 000 euros ! C’est le montant moyen que les Français conservent sur leur compte courant, pour un total qui dépassait les 540 milliards d’euros fin 2024. Que faire de cet argent ? Le laisser dormir ? Le placer ? Mais où ?

Il faut définir le montant dont on peut avoir besoin à très court terme et épargner les sommes dont on n’a pas besoin pour ses dépenses courantes.

Il faut d’abord se constituer une épargne de précaution, pour faire face aux imprévus, coups durs et coups de cœur. Cette épargne de précaution doit rester disponible, donc sur un livret d’épargne. On indique en général d’avoir 3-4 mois de revenus.

Au-delà on peut placer son épargne sur différents types de produits et même l’investir.

Quelle est la différence entre épargner et investir ?

Quand on parle d’épargner, on est plutôt sur des produits sans risque, donc les livrets d’épargne, le plan d’épargne logement, les comptes à terme et l’assurance vie en euros. Avec une garantie du capital et parfois aussi de la rémunération.

Investir c’est placer sur les marchés financiers, qui comportent un risque de perte en capital et avec le plus souvent une rémunération non garantie. Par exemple, des actions, des obligations, des fonds…

Justement, le taux d'épargne des Français a atteint des niveaux records, inégalé depuis les années 70 : 18,9 % de leur revenu disponible selon l'Insee au deuxième trimestre 2025. On peut donc imaginer qu’après avoir constitué son épargne de précaution on commence à penser investissement et à diversifier ses placements.

Faut-il beaucoup d’argent pour commencer ? Peut-on débuter avec 50 ou 100 euros par mois, par exemple ?

Il ne faut pas forcément beaucoup d’argent et on peut commencer avec de petites sommes, notamment mensuelles. C’est d’ailleurs une bonne pratique que d’épargner ou d’investir régulièrement.

On se constitue un capital petit à petit et de façon presque indolore. Et avec les intérêts ou le rendement du placement, il y a un effet boule de neige, donc la boule qui grossit petit à petit, car les intérêts produisent eux-mêmes des intérêts.

Et si on investit sur les marchés financiers, cela permet de ne pas toujours investir au plus haut car on investit à des moments différents.

En pratique, comment s’y prendre ?

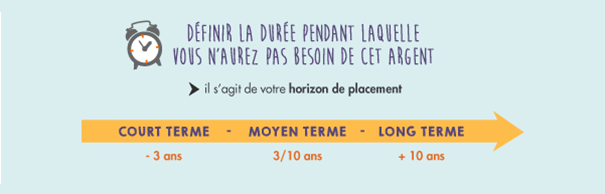

Une fois son épargne de précaution constituée, il faut définir ses projets d’épargne (acheter une maison, financer les études de ses enfants, préparer sa retraite…), qui permet de définir la durée pendant laquelle on n’aura pas besoin de son argent. Ce qu’on appelle l’horizon de placement.

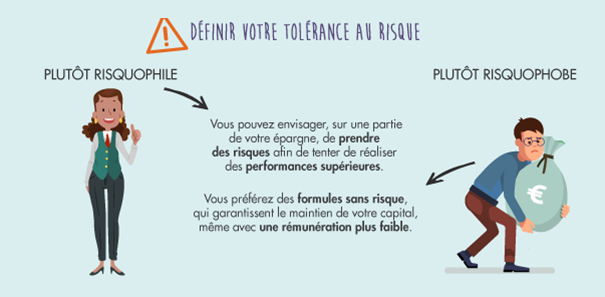

Il faut également définir le risque que l’on est prêt à prendre. Vous pouvez envisager sur une partie de votre épargne de prendre des risques, un peu, moyennement ou beaucoup, pour avoir un rendement supérieur. A moins que vous soyez risquophobe.

Quels sont les critères à prendre en considération avant de choisir un support plutôt qu’un autre ?

Les éléments que je viens de mentionner vont vous guider. Suivant votre horizon de placement, différents produits seront adaptés ou non. Si votre projet d’achat immobilier est dans 3 ans, ce sera trop peu pour investir sur les marchés financiers. Si vous avez 10 ans devant vous, vous pourrez l’envisager.

Votre tolérance au risque va aussi vous aider, et pour certains placements comme les fonds, vous avez un indicateur de risque qui vous aide à choisir.

Vos connaissances et votre expérience en matière de placements vous guideront aussi. Il faut investir dans un produit que l’on comprend.

Quelle serait votre check-list des bonnes questions à se poser avant de se lancer ?

- Ai-je bien une épargne de précaution suffisante et disponible ?

- Quels sont mes projets ? A quelle échéance ?

- Quel risque suis-je prêt à prendre ?

- Quelles connaissances et expériences j’ai ?

Tous ces points sont essentiels. On va prendre le temps de les détailler un par un avec vous Florence. Vous dites premièrement qu’il faut déterminer ses projets d’épargne. Que faut-il comprendre par-là ?

Il s’agit de vos grands projets de vie pour lesquels vous aurez besoin d’une somme importante pour les réaliser. Acheter un bien immobilier, financer les études de vos enfants, se préparer à la retraite, transmettre un patrimoine à vos enfants et/ou petits-enfants, etc. Vous bloquez donc une partie de votre épargne sur plusieurs années dans le but de la faire fructifier pour réaliser votre projet.

Vous indiquez aussi qu’il faut être au clair sur son horizon de placement. Vous pouvez nous en dire plus ?

C’est la durée pendant laquelle vous n’aurez pas besoin de votre argent et allez bloquer votre épargne sur un produit financier. Cela correspond à l’échéance de réalisation de votre projet. Par exemple, 5 ans si votre enfant aura son bac dans 5 ans et démarrera ses études supérieures. 10 ans si vous êtes à la retraite dans 10 ans.

Cet horizon peut être à court terme (- 3 ans), à moyen terme (3 à 10 ans) ou à long terme (plus de 10 ans). Avec différents placements possibles selon chaque durée.

Enfin, qu’appelle-t-on le "profil investisseur" ?

Il s’agit du niveau de risque que vous êtes prêt à prendre, votre tolérance au risque.

Le niveau de risque que vous acceptez de prendre correspond à la somme que vous seriez éventuellement prêt à perdre. Disposer d’une épargne de précaution, donc d’une somme d’argent disponible immédiatement, implique de ne pas prendre de risque. Pour un investissement à long terme, vous pouvez envisager une prise de risque, si vous vous estimez prêt à le faire.

Et donc êtes-vous prêt à prendre un peu, moyennement ou beaucoup de risque ?

Qui établit notre "profil d’investisseur" ? Nous-même ? Le banquier ? L’intermédiaire auquel on fait appel ?

Des outils peuvent vous aider à mieux vous connaître en tant qu’épargnant. L’AMF en a un sur son site internet : amf-france.org.

Votre conseiller va vous poser des questions pour déterminer votre profil investisseur, afin de vous proposer un placement adapté, dont votre tolérance au risque. Cela fait partie de ses obligations.

Quels sont les autres points à vérifier ? La fiscalité, les frais… par exemple, d’autres éléments encore ?

Effectivement, la fiscalité diffère suivant les produits d’épargne et de placement.

Il en est de même pour les frais, qui peuvent avoir un impact important sur le rendement.

Également la disponibilité de votre argent en cas de besoin. Si votre épargne de précaution ne suffit pas. Par exemple une action ou un fonds actions peut se revendre, même s’il est conseillé de les détenir sur du long terme.

Pourquoi est-il important de s’intéresser aux frais appliqués aux investissements ?

Les frais sont de différentes natures. Des frais ponctuels (frais de courtage, frais d’entrée) et des frais récurrents (ex : frais de gestion).

Des frais liés au service et des frais liés au produit financier, car les frais sont prélevés à deux niveaux :

- au niveau de l'enveloppe dans laquelle sont effectués ces investissements (assurance-vie, PEA, etc.). Ces frais sont liés aux services rendus par l'intermédiaire auprès duquel vous investissez.

- au niveau du produit financier lui-même (les actions ou les parts de fonds par exemple) dans lequel vous investissez.

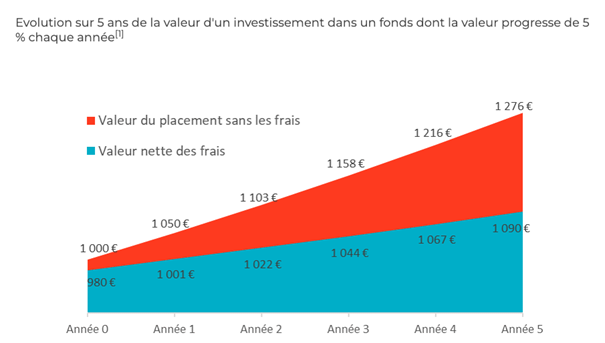

Peut-on illustrer par un exemple l’impact des frais sur le rendement d’un produit sur longue période ?

Oui, avec le graphique et l’exemple que vous voyez à l’écran.

La première année, l'épargnant paie 50 euros de frais se décomposant en 13 euros de frais liés au service (tenue de compte, droits de garde) et 37 euros liés au produit.

Les années suivantes, il acquitte chaque année les frais récurrents. Au bout de 5 ans, il vend ses parts et récupère 1 090 euros, soit un rendement annuel net moyen de 1,7%. Si aucun frais n’avait été prélevé, la valeur du placement de 1 000 euros avec un rendement brut de 5% par an aurait atteint 1 276 euros.

Et si l’investisseur recherche avant tout à engranger le maximum de gain et à doper la performance de ses placements : que pouvez-vous lui conseiller ?

De tenir aussi compte du risque qu’il est prêt à prendre. Il faut vraiment bien estimer sa tolérance au risque.

De plus, le rendement et le risque ne vont pas l’un sans l’autre. Un placement sans risque vous rapportera peu. Pour espérer obtenir un meilleur rendement, vous devez accepter de prendre des risques. Et donc d’investir sur les marchés financiers.

Autre conseil, être vigilant pout ne pas tomber sur une arnaque. Les escrocs proposent des placements à rendement élevé pour vous attirer, et sans risque. Or qui dit rendement élevé dit risque élevé.

Une fois que l’on a répondu à toutes ces questions : concrètement, comment choisir un placement plutôt qu’un autre ? Il y a une profusion de supports. On parle notamment beaucoup outre des actions classiques, des ETF, des fonds à formule, des cryptos et même du private equity…

Comment savoir lequel de ces supports est le mieux adapté ses besoins, aux risques que l’on est prêt à prendre ou pas ?

Un conseiller peut vous aider à trouver le placement adapté à votre situation.

Vous pouvez aussi souhaiter investir en choisissant vous-même vos placements, notamment en investissant sur internet.

Pour choisir, il faut se renseigner sur les caractéristiques des différents placements financiers. Vous trouverez une mine d’informations sur l’espace épargnants du site de l’AMF : amf-france.org. Il faut ensuite lire la documentation disponible. Par exemple, regarder sur notre site ce qu’est un fonds. Puis sur le site de votre banque, si vous souhaitez choisir seul ou préparer votre RV avec votre conseiller, regarder les fonds disponibles et lire la documentation pour voir ceux qui sont adaptés à votre situation.

Toujours en regardant les critères évoqués dès le début de ce live : durée de placement recommandée, niveau de risque, liquidité/disponibilité, frais...

Comment savoir si un placement est sûr ou plus ou moins risqué ? Où trouver cette information ?

En lisant la documentation du placement. Pour tout ce qui est produits dit packagés, notamment les fonds, comme les fonds actions, les fonds à formule, les ETF…, il y a le document d’information clés ou DIC. C’est un document prévu par la réglementation européenne et harmonisé. Il vous permet de retrouver les informations essentielles sur le placement, sa nature et ses caractéristiques principales. Il y a notamment un indicateur de risque, avec une échelle qui va de 1 à 7 : 1 correspond aux placements les plus sûrs, tandis que 7 identifie les investissements les plus risqués.

Est-ce vrai qu’il faut prendre des risques pour espérer gagner plus ? Et plus, ça veut dire combien ?

Oui car rendement et risque sont étroitement liés. Pour espérer plus de rendement, il faut accepter de prendre des risques, c’est-à-dire de ne pas récupérer l’intégralité de sa mise.

Un rendement élevé est un rendement supérieur à celui des placements garantis. Sur les marchés financiers, on prend généralement comme référence le taux des emprunts des Etats les plus solides.

Pour un épargnant français, le taux du livret A constitue une bonne référence. On peut ainsi considérer qu'un placement qui rapporte plus que le taux du livret A présente très probablement un risque. Plus l'écart avec le taux de référence est élevé, plus le risque l'est également !

Florence, vous voulez dire que, sauf cas particulier du LEP à 2,7 %, pour espérer faire mieux que les 1,7 % nets annuels du livret A, il faut forcément se tourner vers des placements comportant un risque ?

Il faut se tourner vers des placements bloqués et/ou comportant un risque.

Il existe des placements avec une garantie en capital à l’échéance de leur durée, par exemple 5 ou 8 ans. En contrepartie de ce blocage, vous bénéficiez d’une rémunération supérieure à celle des livrets. Mais soit vous ne pouvez pas sortir avant cette échéance, soit vous pouvez sortir mais sans garantie en capital.

Avec un placement sur les marchés financiers, et donc comportant un risque, vous pouvez espérer un rendement supérieur aux taux des livrets, si vous avez 5 voire 10 ans devant vous.

Alors que penser de tous ces produits qui fleurissent sur internet, promettant 6 à 8 % par an… ou mieux encore 6 ou 8 % par mois ?

6 à 8% par an, ça dépend. Si c’est sans risque/avec capital garanti, cela peut être une arnaque ou un produit bloqué sur une durée moyen/long terme, comme je viens de l’évoquer.6 à 8% par mois et sans risque, c’est un signal d’alerte d’une arnaque.

Le niveau de risque est-il le même pour des actions, des obligations, des ETF, des cryptos ?

Non, le risque n’est pas forcément le même. De même que d’une action à l’autre, d’une obligation à l’autre, d’un ETF à l’autre ou encore d’une crypto à l’autre, le risque n’est pas le même. Par exemple, le risque d’une action diffère entre celle d’une grande société bien établie et celle d’une start-up.

Peut-on vraiment perdre tout son argent en Bourse ou en crypto ?

Oui il est possible de perdre la totalité de son argent, même s’il est très rare que le cours d’une action ou d’une crypto devienne nul.

Il y a aussi des produits à effet de levier où vous pouvez perdre plus que le montant investi.

Mais ce montage est vraiment dangereux. Comment ça fonctionne exactement ? On achète à crédit ?

L’effet de levier est une technique financière qui permet de prendre une position plus importante que la somme investie et qui amplifie les gains potentiels ou les pertes en cas d'évolution de marché contraire aux anticipations.

Pour en bénéficier, l’investisseur a recours à l’endettement ou le plus souvent à des produits dérivés comme les CFD (contrats pour la différence), pour spéculer sur la hausse ou la baisse d'un titre financier. L’investisseur peut perdre plus que son investissement initial si le cours évolue en sa défaveur.

En Europe, l'effet de levier est plafonné sur les CFD pour protéger les investisseurs de pertes trop importantes (5x le montant investi maximum sur les actions, 2x pour les crypto-actifs).

Quelles recommandations pouvez-vous dispenser aux investisseurs, Florence, pour diminuer ces risques ?

1 - Tout d’abord il faut diversifier ses placements, donc investir sur des placements différents, qui n’évoluent pas tous dans le même sens au même moment, comme des placements sur différents secteurs et différentes zones géographiques.

Comme on dit, ne pas mettre tous ses œufs dans le même panier.

2 - Investir régulièrement, par exemple tous les mois. Cela permet de lisser les fluctuations du marché, en n’investissant pas toujours au plus haut, mais aussi à des moments où les cours sont plus bas.

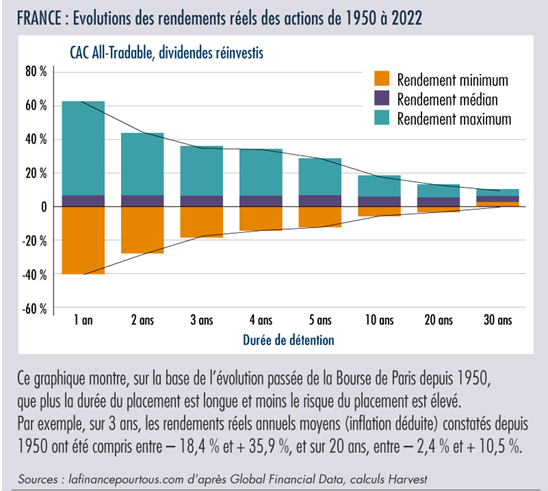

3 - Et comme déjà indiqué, investir sur le long terme et donc avoir du temps devant soi, idéalement au moins 10 ans. Le graphique à l’écran montre que plus la durée du placement est longue, moins le risque du placement est élevé.

A qui s’adresser pour investir : une banque, un assureur, un gestionnaire de patrimoine ?

Vous pouvez vous adresser à une banque. Soit une banque qui a un réseau d’agences, où vous pourrez faire appel à un conseiller qui vous aidera à choisir ou même vous proposera un produit, ou choisir vous-même sur son site internet. Soit une banque ou un courtier 100 % en ligne, où vous choisirez vous-même.

Vous pouvez aussi vous adresser à un assureur, qui vous proposera d’investir via un contrat d’assurance vie.

Un conseiller en gestion de patrimoine indépendant peut aussi vous conseiller pour investir s’il a le statut de conseller en investissements financiers.

Pour investir en crypto-actifs, il s’agit d’un prestataire de services sur crypto-actifs ou PSCA.

Avec la multiplication des acteurs en ligne et des arnaques, comment vérifier le sérieux de son interlocuteur ?

Il faut vérifier s’il dispose des autorisations pour exercer son activité. Il y a différents registres.

Pour les banques c’est Régafi.

Pour les conseillers en investissements financiers, c’est l’ORIAS.

Et pour les prestataires de services sur crypto-actifs, c’est une liste blanche AMF.

Vous trouverez plus d’info sur l’espace épargnants du site AMF.

Florence, ça veut dire que si on ne trouve pas son interlocuteur sur ces registres, il ne faut pas investir ?

Oui, si vous ne le trouvez pas, c’est qu’il n’a pas les autorisations. Donc n’investissez pas car vous risquez de tomber sur une arnaque.

Et quid en cas de démarchage ? Ou si j’ai laissé mes coordonnées sur un formulaire en ligne et que l’on me rappelle ?

Pour faire du démarchage, il faut également une autorisation. Ainsi les démarcheurs ont l’obligation de présenter une carte de démarchage.

Il faut se méfier des formulaires en ligne où vous devez laisser vos coordonnées pour avoir plus d’informations sur un produit. L’objectif est d’en savoir plus sur vous pour vous rappeler et vous inciter à souscrire le produit. Il faut être prudent car c’est une technique souvent utilisée par les escrocs.

Ne donnez jamais vos informations personnelles sur internet sans savoir précisément à quelle société vous vous adressez.

Que faire en cas de doute ?

Vous pouvez contacter notre centre de relations avec le public, Epargne Info service. Par formulaire de contact sur le site AMF ou au téléphone (01 53 45 62 00, lundi au vendredi 9h-12h30).

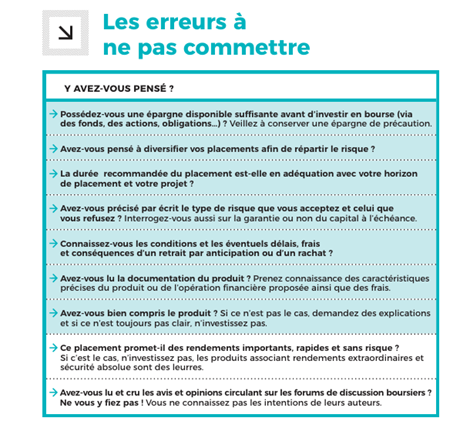

De manière plus générale, quelles sont les erreurs à éviter au moment d’investir ?

- Ne pas se poser de question sur ses besoins, ses projets, sa relation au risque.

- Ne pas se renseigner suffisamment sur les produits et se fier à une seule source d’information.

- Ne pas vérifier les autorisations de l’intermédiaire par lequel on souscrit.

Existe-t-il des signaux d’alerte à connaître avant d’investir ?

Si on vous propose une offre avec un rendement élevé et garanti, c’est un gros signal d’alerte d’une probable arnaque.

D’autant plus si vous ne connaissez pas la personne qui vous la propose, qu’elle vous dit qu’elle est réservée à quelques privilégiés et qu’il faut souscrire vite.

Méfiance aussi si on vous incite à placer toutes vos économies au même endroit. Comme vu ensemble, il faut conserver une épargne de précaution et diversifier ses placements… donc certainement pas 100 % en crypto-actifs, or ou Forex !

Après toutes ces étapes on a enfin décidé d’investir dans tel ou tel support, auprès d’un intermédiaire clairement identifié. Ensuite que faut-il faire ? Faut-il suivre ses placements ?

Oui, il faut suivre ses placements régulièrement, mais pas tous les jours non plus.

Comment ?

- Intéressez-vous à l’actualité économique et financière.

- Lisez régulièrement la documentation et les informations relatives à votre placement.

- Soyez patient : respectez vos choix d’investissement initiaux et investissez régulièrement. Vouloir obtenir une rentabilité rapide en essayant de jouer avec les fluctuations à court terme des marchés, c’est souvent faire de mauvais choix.

- Restez en contact avec votre intermédiaire financier et avec lui, vérifiez que votre investissement correspond toujours à vos objectifs et à votre profil.

Dans quel but ?

Pour avoir toujours des placements adaptés à ses besoins et sa situation, car votre situation peut évoluer.

Pour savoir aussi si des éléments peuvent impacter votre placement.

Est-ce utile de diversifier entre plusieurs classes d’actifs même quand on débute ?

La diversification est un principe clé en matière d’investissement.

Quand on débute et si c’est avec de petites sommes, il vaut mieux se concentrer dans un premier temps sur une seule classe d’actifs.

Pour investir en actions, plutôt que d’acheter plusieurs actions avec un petit montant, vous pouvez investir via des fonds qui seront déjà diversifiés, un fonds actions diversifié ou encore un ETF qui est en général déjà diversifié.

Par la suite, si vous pouvez investir d’autres sommes, vous pourrez vous tourner vers d’autres classes d’actifs.

Questions des internautes

Alicia – On voit souvent écrit : les performances passées ne préjugent pas des performances futures. Ça veut dire quoi exactement ?

En bourse, les performances passées ne se reproduisent pas.

Les épargnants accordent beaucoup d’importance aux rendements passés. Et, s’ils sont flatteurs, certains établissements financiers n’hésitent pas à les mettre en évidence…

Lorsqu’il s’agit d’investissements en bourse, il y a peu de chance, avec des marchés financiers qui fluctuent sans cesse, que de bonnes performances se renouvellent à l’identique.

Par exemple, lorsqu’un fonds actions affiche une hausse de 15 % sur 3 ans, cela ne garantit en aucun cas que cette hausse va se prolonger encore 3 ans.

Bernard – J’ai voulu souscrire un ETF dans ma banque et mon conseiller m’a demandé d’abord de répondre à certaines questions. Est-ce normal ?

Oui, pour vous conseiller un produit d’investissement, votre conseiller doit d’abord vous poser des questions pour bien vous connaître et vous proposer un produit adapté à votre situation.

Donc des questions sur votre situation financière, vos objectifs, vos connaissances et votre expérience en matière d’investissement. C’est une obligation réglementaire et dans votre intérêt.

Damien – Je suis un influenceur sur Insta qui pousse sa communauté à pratiquer le trading haute fréquence. Il dit qu’il est possible de s’enrichir rapidement. Qu’en pensez-vous ?

Il n’existe pas de solutions miracles pour s’enrichir rapidement. Soit vous prenez des risques importants, sans certitude d’avoir des gains élevés à court terme. Soit c’est une arnaque. Des influenceurs peuvent mettre en avant des plateformes non autorisées.

Marc – Peut-on commencer à investir avec seulement 100 ou 200 euros par mois ? Vaut-il mieux investir d’un coup ou progressivement ?

Oui vous pouvez commencer avec de petites sommes et l’investissement régulier est une bonne solution, notamment pour lisser les cours.

Sofiane – Avec une mise réduite est-il plus intéressant d’investir dans des actions, des ETF ou des fonds ?

Plutôt un ETF qui est en général déjà diversifié, comme un ETF sur un indice boursier type CAC 40. Ou alors un fonds actions diversifié.

Avec une petite somme, vous ne pourrez pas investir dans plusieurs actions, donc votre investissement ne sera pas diversifié.

Célestin – Que penser des placements à la mode que l’on voit partout sur les réseaux sociaux. Par exemple, on parle beaucoup du private equity en ce moment.

Est-ce vraiment intéressant pour un particulier ? Et peut-on investir avec une petite somme ou est-ce réservé aux grandes fortunes ?

Le capital-investissement ou private equity est la prise de participations dans des sociétés non cotées en bourse, afin de permettre le financement de leur démarrage, de leur développement ou encore de leur transmission/cession.

L’investissement pour un particulier peut se faire à travers des fonds (FCPR, FCPI et FIP) donc y compris avec des petites sommes.

Mais ces fonds peuvent être très risqués, avec plusieurs risques : perte en capital, illiquidité. En contrepartie de cette prise de risque, vous pouvez potentiellement obtenir des performances avantageuses et bénéficier de réductions fiscales.

Benjamin est étudiant il a vu qu’il était possible d'investir à partir de 1 euro, en fractionné. Il se demande si c’est intéressant ou qu'est-ce que ça cache ?

Le fractionnement est une offre d'investissement permettant d'acquérir une partie (un dixième par exemple) d'une ou de plusieurs actions ou d’un autre instrument financier dont la valeur unitaire est élevée (plusieurs milliers d'euros ou de dollars par exemple).

Certaines offres permettent d'acheter de vraies fractions d'actions par le biais d'un programme d'investissement mensuel : les fractions d'actions acquises sont regroupées en actions « entières » dès que possible et l'investisseur bénéficie alors des droits associés à la détention de ces actions (dividende, vote en assemblée générale).

D'autres offres sont des contrats financiers dont la performance réplique le cours de l'action sous-jacente, parfois avec un effet de levier qui multiplie les gains ou les pertes : dans ce cas, l'investisseur ne bénéficie pas des droits associés à la détention d'actions en direct.

Il faut donc bien regarder le produit proposé.