Assurance automobile : Le bonus malus

Fiche pratique J 155

Vous être propriétaire d'une voiture, d'une moto.

Vous êtes donc assuré et, chaque année, vous allez payer votre cotisation. Elle sera notamment modulée en fonction de votre bonus-malus.

Vous n'avez pas eu d'accident ? Vous bénéficierez d'une réduction de prix : c'est le bonus. En revanche, si vous avez été responsable d'un accident, vous paierez plus cher : c'est le malus.

Cette fiche pratique vous explique le fonctionnement du bonus-malus et donne les réponses aux principales questions que vous vous posez sur son application.

1 - Etes-vous concerné ?

2 - Le calcul du coefficient de bonus-malu.

3 - Sur quelle cotisation est appliqué le coefficient de bonus-malus ?

4 - Quels accidents donnent lieu à malus ?

5 - Sur quelle période prend-on en compte les accidents pour calculer le bonus-malus ?

6 - Le document de référence : le relevé d'informations

7 - Quelques situations particulières

8 - Que se passe-t-il si un sinistre est requalifié ?

9 - Bonus à vie, bonus +

de quoi s'agit-il ?

10 - Que faire en cas de litige ?

1 - ETES-VOUS CONCERNE ?

La liste des véhicules obligatoirement concernés par les règles du bonus-malus est fixée par l'article A. 121-1 du code des assurances.

La clause de bonus-malus doit figurer dans tous les contrats d'assurance des véhicules terrestres à moteur (autos, motos), y compris les véhicules destinés à une location de plus de douze mois ou au crédit-bail (« leasing »).

En revanche, ne sont pas soumis au bonus-malus, sauf convention contraire, les véhicules, engins et matériels suivants, décrits à l'article R. 311-1 du code de la route :

- les cyclomoteurs, motocyclettes légères, quadricycles légers ou lourds à moteur (il s'agit principalement des véhicules n'excédant pas 45 km/h et 125 cm3comme certains quads, scooters ),

- les véhicules de collection (âgés de plus de trente ans).

La liste figurant ci-dessus n'est pas exhaustive, il convient de vous référer aux articles du code des assurances et du code de la route cités ci-dessus pour connaître l'étendue et les définitions précises de chacun des termes.

Enfin, certains contrats peuvent comporter une clause de bonus-malus différente de celle que prévoit l'article A. 121-1 du code des assurances. Il s'agit :

- des "contrats garantissant plus de trois véhicules automobiles appartenant à un même propriétaire et dont la conduite exige la possession d'un permis de catégorie B. Toutefois, les véhicules destinés à être loués pour une durée au moins égale à douze mois ou à être mis en crédit-bail demeurent soumis aux dispositions de l'article A. 121-1",

- des contrats garantissant les risques agricoles tels qu'ils sont définis par l'article 1001 (1°) du code général des impôts,

- des "contrats garantissant les véhicules de transport public de voyageurs ou de marchandises, ou tous véhicules dont le poids autorisé en charge est supérieur à 3,5 tonnes",

- des "contrats, souscrits par une personne morale, garantissant plus de trois véhicules automobiles appartenant à des salariés ou collaborateurs bénévoles de cette personne morale, à l'occasion de tout déplacement effectué pour les besoins du souscripteur du contrat et dans son intérêt exclusif".

2 - LE CALCUL DU COEFFICIENT DE BONUS-MALUS

Le bonus et le malus sont calculés selon un coefficient, appelé "coefficient de réduction-majoration" (CRM), qui reflète vos antécédents. Il est fixé à 1 au départ.

Pour déterminer le montant de votre cotisation, il faut multiplier la prime de référence par ce coefficient.

Réduction (bonus)

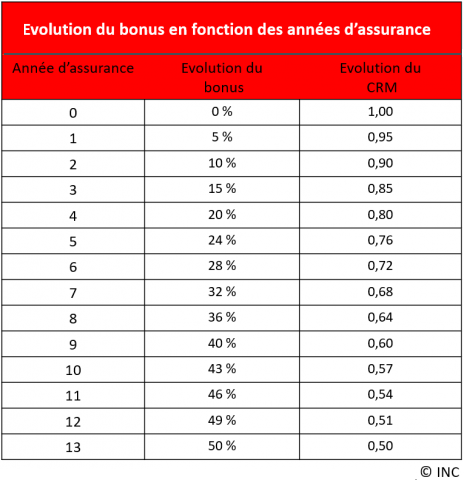

La réduction par année sans accident est de 5 %, appliquée au coefficient de l'année précédente, celui-ci étant alors arrêté à la deuxième décimale et arrondi par défaut.

Pour obtenir son nouveau coefficient, il faut ainsi multiplier son ancien coefficient par 0,95.

![]()

Après la première période annuelle, le coefficient est de 1 - 5 % (ou 1 x 0,95) = 0,95

Après la deuxième période annuelle, le coefficient est de 0,95 - 5 % (ou 0,95 x 0,95) = 0,9025 arrêté et arrondi à 0,90

Le coefficient de réduction-majoration ne peut être inférieur à 0,50, ce qui correspond à une réduction de 50 % de la prime de référence.

En pratique, il faut treize ans sans accident responsable pour atteindre le bonus maximal.

Majoration (malus)

Chaque accident dont vous êtes responsable donne lieu à une majoration de 25 % de votre coefficient. Toutefois, cette majoration est réduite de moitié (12,5 %) si votre responsabilité n'est que partiellement retenue dans le sinistre. Le coefficient obtenu est arrêté à la deuxième décimale et arrondi par défaut.

Pour obtenir son nouveau coefficient de bonus-malus, il faut ainsi multiplier son ancien coefficient par 1,25 (ou 1,125 en cas de sinistre partiellement responsable) et cela pour chaque accident.

![]()

Pendant la première période annuelle, vous avez un accident dont vous êtes responsable, votre coefficient passera à 1 + 25 % (ou 1 x 1,25) = 1,25 ;

Si vous avez un deuxième accident dont vous êtes partiellement responsable, votre coefficient sera alors de 1,25 + 12,5 %, (ou 1,25 x 1,125 ) = 1,40625 arrêté et arrondi à 1,40.

Le coefficient ne peut être supérieur à 3,50, ce qui correspond tout de même à 350 % de la prime de référence.

En résumé

|

Bonus |

Malus |

|

| Majoration ou minoration applicable | 0,95 par année sans accident responsable | 1,25 par accident (si vous êtes entièrement responsable) 1,125 par accident (si vous êtes partiellement responsable) |

| Limites du coefficient de bonus-malus | 0,5 soit 50 % de réduction | 3,5, soit 350 % de majoration |

Règles particulières de calcul

Si vous êtes au bonus maximal depuis au moins trois ans, vous conservez votre bonus après le premier accident dont vous avez été responsable ; on ne vous applique pas de malus. Bien entendu, si vous avez un autre accident avant qu'une nouvelle période de trois ans ne s'écoule, vous retombez dans le régime commun et le malus vous sera alors appliqué.

La règle dite "de descente rapide" vient atténuer les effets des majorations (malus) : après deux années consécutives sans accident, votre coefficient ne peut être supérieur à 1.

![]() A la suite de divers accidents, votre coefficient est de 1,56. L'année suivante, si vous n'avez pas eu d'accident, votre coefficient est réduit de 5 %, soit 1,48 (1,56 x 0,95). L'année suivante, si vous n'avez toujours pas eu d'accident, votre coefficient devrait être réduit à nouveau de 5 % et devrait donc être de 1,40 (1,48 x 0,95). Mais comme vous n'avez pas eu d'accident pendant deux années consécutives, votre coefficient est directement ramené à 1.

A la suite de divers accidents, votre coefficient est de 1,56. L'année suivante, si vous n'avez pas eu d'accident, votre coefficient est réduit de 5 %, soit 1,48 (1,56 x 0,95). L'année suivante, si vous n'avez toujours pas eu d'accident, votre coefficient devrait être réduit à nouveau de 5 % et devrait donc être de 1,40 (1,48 x 0,95). Mais comme vous n'avez pas eu d'accident pendant deux années consécutives, votre coefficient est directement ramené à 1.

Lorsque le contrat garantit un véhicule utilisé pour un usage "tournées" ou "tous déplacements" (VRP, taxis, médecins en tournée, etc.), la réduction est de 7 % par année sans accident, et la majoration est de 20 % par accident entièrement responsable.

3 - SUR QUELLE COTISATION EST APPLIQUE LE COEFFICIENT DE BONUS-MALUS ?

Le coefficient de bonus-malus s'applique à ce que l'on appelle la "prime de référence". Elle prend en compte le tarif de base fixé par l'assureur, augmenté de certaines majorations prévues par la loi. D'autres majorations prévues par la loi sont spécifiquement exclues du montant de la prime de référence.

La base de calcul de la prime de référence

Le tarif de base est établi par votre assureur en fonction de certaines caractéristiques techniques. Ces caractéristiques concernent : le véhicule, la zone géographique de circulation, le mode de garage, l'usage socioprofessionnel ou le kilométrage parcouru, éventuellement la conduite exclusive du véhicule, ainsi que les réductions possibles figurant au tableau tarifaire de votre assureur.

Le tarif de base correspond à la garantie des risques de responsabilité civile (assurance obligatoire) ainsi qu'à certaines autres garanties facultatives souscrites par l'assuré (incendie, dommages au véhicule, bris de glace, catastrophes naturelles).

Exemple :

| Un accident responsable en 2018 |

Aucun accident responsable en 2018 |

||||

| CRM pour 2017 | Prime de référence (*) | CRM en 2018 | Cotisation en 2018 | CRM en 2018 | Cotisation 2018 |

| 1 | 300 | 1,25 | 375 euros | 0,95 | 285 euros |

| 0,7 | 0,87 | 261 euros | 0,66 | 198 euros | |

| 0,50 depuis moins de 3 ans | 0,62 | 186 euros | 0,5 | 150 euros | |

| 0,50 depuis plus de 3 ans (**) | 0,5 | 150 eurors | 0,5 | 150 euros | |

(*) En l'absence de majoration prévue par la loi (voir ci-dessous), la prime de référence est égale au tarif de base.

(**) Aucun malus n'est appliqué pour le premier sinistre d'un conducteur ayant un bonus de 0,50 depuis plus de 3 ans.

Conducteurs novices, interruption d'assurance : des majorations prises en compte

Votre assureur a la possibilité (ce n'est donc pas une obligation) de majorer votre cotisation (article A. 335-9-1 du code des assurances) :

- si vous êtes titulaire d'un permis de conduire depuis moins de trois ans,

- si vous êtes titulaire d'un permis de conduire depuis plus de trois ans, mais que vous ne pouvez pas justifier d'une assurance effective au cours des trois années précédant la souscription du contrat. La justification des années d'assurance est apportée notamment par le relevé d'informations (voir la page "Le document de référence : le relevé d'informations)").

Cette surprime ne peut excéder 100 % de la prime de référence et doit être réduite de la moitié de son taux initial par année sans sinistre engageant votre responsabilité. Elle disparaîtra donc totalement après deux années d'assurance sans sinistre responsable. Le plafond est fixé à 50 % pour les conducteurs novices ayant obtenu leur permis de conduire grâce à l'apprentissage anticipé de la conduite, plus communément appelé "conduite accompagnée".

Si l'assureur applique une surprime, elle sera intégrée à la prime de référence sur laquelle s'appliquera le coefficient de bonus-malus.

![]()

| CRM 2017 | Prime 2018 hors majoration | Montant de la majoration | Prime de référence 2018 | CRM 2018 | Cotisation 2018 |

| Pas d'assurance | 300 euros | 100 % soit 300 euros | 600 euros | 1 | 600 euros |

| 1 (avec un accident responsable au cours de l'année) | 100 % soit 300 euros (*) | 600 euros | 1,25 | 750 euros | |

| 1 (sans accident responsable au cours de l'année) | 50 % soit 150 euros (**) | 450 euros | 0,95 | 427,50 euros |

(*) Maintien de la surprime jeune conducteur en cas d'accident responsable.

(**) Réduction de moitié de la surprime jeune conducteur en l'absence de sinistre responsable.

L'interdiction de prendre en compte certaines majorations

La prime de référence ne comprend pas les majorations éventuellement prévues pour les circonstances aggravantes énumérées à l'article A. 335-9-2 du code des assurances. Le montant maximal de ces majorations est le suivant :

Pour les assurés responsables d'un accident et reconnus en état d'imprégnation alcoolique au moment de celui-ci : 150 %.

Pour les assurés responsables d'un accident ou d'une infraction aux règles de la circulation ayant conduit à la suspension ou à l'annulation du permis de conduire :

- suspension de deux à six mois : 50 %,

- suspension de plus de six mois : 100 %,

- annulation, ou plusieurs suspensions de plus de deux mois au cours de la même période de référence : 200 %.

Pour les assurés coupables de délit de fuite après accident : 100 %.

Pour les assurés n'ayant pas déclaré, lors de la souscription d'un contrat, une ou plusieurs circonstances aggravantes indiquées ci-dessus ou n'ayant pas déclaré les sinistres dont ils ont été responsables au cours des trois dernières années précédant la souscription du contrat : 100 %.

Pour les assurés responsables de trois sinistres ou plus au cours de la période annuelle de référence : 50 %.

Le cumul de ces majorations ne peut excéder 400 % de la prime de référence. Chacune de ces majorations est supprimée après deux années au plus.

4 - QUELS ACCIDENTS DONNENT LIEU A MALUS ?

Seuls les accidents responsables donnent lieu à malus. C'est-à-dire que si la cause de l'accident est un cas de force majeure (avalanche ou chute de pierre subite

), ou si l'accident est entièrement imputable à un tiers ou à la victime, vous n'aurez pas de malus.

Par ailleurs, lorsque le véhicule est endommagé par un tiers non identifié alors qu'il est en stationnement, sans que votre responsabilité ne soit engagée, aucun malus ne peut être appliqué.

Le malus est attaché au contrat d'assurance. Ainsi, si vous causez un accident avec un véhicule assuré par un tiers (par exemple une voiture que l'on vous a prêtée), vous ne supporterez pas le malus.

Tous les accidents dans lesquels la responsabilité de votre véhicule est retenue augmenteront votre malus, quel que soit le conducteur. La seule exception est l'hypothèse où le conducteur est une personne qui n'habite pas habituellement votre foyer, et qui a conduit votre véhicule à votre insu et à l'insu des conducteurs habituels du véhicule. Ainsi, sauf exceptions mentionnées ci-dessus, si vous prêtez votre véhicule à une personne qui cause un accident avec, le malus vous sera imputé.

5 - SUR QUELLE PERIODE PREND-ON EN COMPTE LES ACCIDENTS POUR CALCULER LE BONUS-MALUS ?

Le calcul du bonus-malus s'effectue en fonction des sinistres survenus ou non pendant la période de douze mois consécutifs précédant de deux mois l'échéance annuelle de votre contrat.

![]() L'échéance de votre contrat tombe le 1er octobre 2017. Sont donc pris en compte les sinistres survenus entre le 1eroctobre 2016 et le 31 juillet 2017.

L'échéance de votre contrat tombe le 1er octobre 2017. Sont donc pris en compte les sinistres survenus entre le 1eroctobre 2016 et le 31 juillet 2017.

Si vous avez été responsable d'un accident le 1er juin 2017 (soit plus de deux mois avant l'échéance), vous paierez un malus, et ce malus vous sera compté sur l'avis d'échéance du 1er octobre 2017.

Si vous avez été responsable d'un accident le 1er septembre 2017 (soit moins de deux mois avant l'échéance), vous ne paierez pas de malus sur l'avis d'échéance du 1er octobre 2017, mais il vous sera compté sur l'avis d'échéance du 1er octobre 2018.

![]() L'échéance annuelle de votre contrat correspond généralement à la date anniversaire de prise d'effet de celui-ci. Néanmoins, pour des facilités de gestion, certaines sociétés d'assurance notamment des mutuelles fixent la date d'échéance annuelle à une date commune à tous leurs assurés, par exemple le 1eravril.

L'échéance annuelle de votre contrat correspond généralement à la date anniversaire de prise d'effet de celui-ci. Néanmoins, pour des facilités de gestion, certaines sociétés d'assurance notamment des mutuelles fixent la date d'échéance annuelle à une date commune à tous leurs assurés, par exemple le 1eravril.

6 - LE DOCUMENT DE REFERENCE : LE RELEVE D'INFORMATIONS

En cas de changement d'assureur, votre coefficient de bonus-malus sera calculé à partir du relevé d'informations établi par votre précédent assureur et complété par vos déclarations.

Le contenu du relevé d'informations

Il doit notamment comporter les indications suivantes (article 12 de l'annexe à l'article A. 121-1 du code des assurances) :

- date de souscription du contrat,

- numéro d'immatriculation du véhicule,

- nom, prénoms et date de naissance du souscripteur,

- numéro et date de délivrance du permis de conduire du souscripteur et de chacun des conducteurs désignés au contrat,

- nombre des sinistres survenus au cours des cinq périodes annuelles précédant l'établissement du relevé d'informations, ainsi que leur nature, date, conducteur responsable et part de responsabilité retenue,

- coefficient de réduction-majoration appliqué à la dernière échéance annuelle,

- date à laquelle les informations ci-dessus ont été arrêtées.

La délivrance du relevé d'informations

Votre assureur doit vous fournir ce document à la résiliation du contrat (quelle que soit la partie à l'origine de cette résiliation) ou dans les quinze jours suivant votre demande expresse. Cela signifie que si vous souhaitez changer d'assureur, mieux vaut anticiper et faire la demande de relevé d'informations auprès de votre assureur actuel avant la résiliation. Cela vous permettra d'obtenir un calcul au plus juste de votre future cotisation.

Si votre assureur rechigne à vous remettre le document, n'hésitez pas à le relancer en lui rappelant ses obligations. Si vous n'obtenez pas satisfaction, adressez-vous au service consommateurs ou clients de l'entreprise s'il existe une clause du contrat vous en donnera les coordonnées, ou vous indiquera comment les obtenir. Vous pourrez éventuellement saisir un médiateur si aucune de vos démarches n'aboutit.

![]() Si un accident survient entre l'édition du relevé et la prise d'effet du nouveau contrat, vous devrez le déclarer au nouvel assureur. Il en tiendra compte dans le calcul de votre futur coefficient, mais cela lui servira également à calculer la prime de référence. Cela pourra éventuellement le conduire à refuser de vous garantir dans les conditions initialement prévues. Si vous essuyez un refus total de sa part, vous pourrez saisir le Bureau central de tarification, mais uniquement pour l'assurance de responsabilité civile. Pour plus d'informations à ce propos, vous pouvez consulter la fiche pratique de l'INC "On refuse d'assurer votre véhicule".

Si un accident survient entre l'édition du relevé et la prise d'effet du nouveau contrat, vous devrez le déclarer au nouvel assureur. Il en tiendra compte dans le calcul de votre futur coefficient, mais cela lui servira également à calculer la prime de référence. Cela pourra éventuellement le conduire à refuser de vous garantir dans les conditions initialement prévues. Si vous essuyez un refus total de sa part, vous pourrez saisir le Bureau central de tarification, mais uniquement pour l'assurance de responsabilité civile. Pour plus d'informations à ce propos, vous pouvez consulter la fiche pratique de l'INC "On refuse d'assurer votre véhicule".

7 - QUELQUES SITUATIONS PARTICULIERES

En cas de changement de véhicule ou d'achat d'un véhicule supplémentaire

Si vous remplacez votre véhicule ou si vous achetez un véhicule supplémentaire, la cotisation d'assurance est soumise au coefficient de bonus-malus du premier véhicule. Le transfert de la réduction n'est applicable qu'à la condition que le conducteur ou les conducteurs désignés aux conditions particulières restent les mêmes (cette condition ne s'applique pas si le nombre de conducteurs diminue).

Ensuite, l'évolution du bonus-malus de chacun des véhicules se fera de manière indépendante : un malus infligé à une voiture ne sera pas appliqué à l'autre.

En cas d'interruption ou de suspension du contrat

Si le contrat est interrompu ou suspendu pour quelque cause que ce soit (non-paiement de cotisation, vente du véhicule

), le taux de réduction ou de majoration appliqué à l'échéance précédente vous reste acquis.

Toutefois, si l'interruption ou la suspension est supérieure à trois mois, aucune réduction (bonus) ne peut vous être appliquée. Par contre, les majorations éventuelles (malus) vous seront comptées.

![]() Certains assureurs refusent de prendre en compte votre coefficient de bonus-malus si vous n'avez pas été assuré pendant une certaine période (en général trois ans). Or, rien dans les textes ne précise que le coefficient a une certaine durée de vie : une fois acquis, il le reste. Rien n'empêche bien entendu l'assureur de tenir compte de cette interruption en appliquant la majoration prévue à l'article A 335-9-1 du code des assurances, mais il ne peut pas vous appliquer une « double peine » en vous faisant repartir à zéro au niveau de votre bonus.

Certains assureurs refusent de prendre en compte votre coefficient de bonus-malus si vous n'avez pas été assuré pendant une certaine période (en général trois ans). Or, rien dans les textes ne précise que le coefficient a une certaine durée de vie : une fois acquis, il le reste. Rien n'empêche bien entendu l'assureur de tenir compte de cette interruption en appliquant la majoration prévue à l'article A 335-9-1 du code des assurances, mais il ne peut pas vous appliquer une « double peine » en vous faisant repartir à zéro au niveau de votre bonus.

Si vous êtes confronté à cette situation, rappelez à l'assureur qu'il s'agit de dispositions réglementaires dont il n'a pas la maîtrise : seul le relevé d'informations fait foi (voir la page "Le document de référence : le relevé d'informations"). S'il maintient sa position, sentez-vous libre d'aller voir la concurrence.

Si vous ne trouvez pas d'assureur, vous pouvez saisir le Bureau central de tarification, mais vous ne serez alors couvert que pour la responsabilité civile. Mieux vaut donc tenter de trouver un assureur qui acceptera de tenir compte du coefficient figurant sur votre relevé d'informations, même si celui-ci est ancien.

En cas de changement d'assureur

Si vous changez d'assureur, le coefficient de réduction-majoration reste acquis. Vous devrez fournir au nouvel assureur le relevé d'informations délivré par l'assureur précédent (voir la page "Le document de référence : le relevé d'informations"). Votre coefficient sera calculé à partir des indications figurant sur ce relevé d'information et de vos déclarations complémentaires.

8 - QUE SE PASSE-T-IL SI UN SINISTRE EST REQUALIFIE ?

Il peut arriver que votre responsabilité soit entièrement retenue dans un accident et que, après contestation, expertise, votre responsabilité soit partiellement ou totalement écartée en fin de compte. En pareille hypothèse, un certain laps de temps a pu s'écouler, et l'assureur a pu vous appliquer un coefficient qui ne correspond pas à la réalité. Il aura alors la possibilité de rectifier en émettant une quittance complémentaire, ou d'attendre la prochaine échéance annuelle. Il conviendra alors d'être particulièrement vigilant pour éviter toute erreur. L'article 8 de l'annexe à l'article A. 121-1 du code des assurances précise qu'"aucune rectification de prime ne sera, toutefois, effectuée si la constatation est faite au-delà d'un délai de deux ans suivant l'échéance annuelle postérieure à ce sinistre".

![]() Si vous constatez une erreur de calcul, vous pouvez vous rapprocher de votre assureur pour demander la rectification. S'il rechigne, n'hésitez pas à le relancer en lui rappelant ses obligations. Si vous n'obtenez pas satisfaction, adressez-vous au service consommateurs ou clients de l'entreprise s'il existe une clause du contrat vous en donnera les coordonnées, ou vous indiquera comment les obtenir. Vous pourrez éventuellement saisir un médiateur si aucune de vos démarches n'aboutit (pour en savoir plus, vous pouvez vous rendre sur le site Internet de la Médiation de l'assurance).

Si vous constatez une erreur de calcul, vous pouvez vous rapprocher de votre assureur pour demander la rectification. S'il rechigne, n'hésitez pas à le relancer en lui rappelant ses obligations. Si vous n'obtenez pas satisfaction, adressez-vous au service consommateurs ou clients de l'entreprise s'il existe une clause du contrat vous en donnera les coordonnées, ou vous indiquera comment les obtenir. Vous pourrez éventuellement saisir un médiateur si aucune de vos démarches n'aboutit (pour en savoir plus, vous pouvez vous rendre sur le site Internet de la Médiation de l'assurance).

9 - BONUS A VIE, BONUS +,... DE QUOI Q'AGIT-IL ?

Nous l'avons vu, le bonus-malus est réglementé : un assureur ne peut donc pas proposer des conditions plus favorables que ne le prévoient les textes. En revanche, il arrive de plus en plus souvent que les assureurs proposent des offres dont les dénominations évoquent le régime légal. Mais attention : le fonctionnement de ces réductions relève de la liberté contractuelle, et le bénéfice de réductions particulières auprès d'un assureur ne sera pas transférable auprès d'un autre. Seul le relevé d'information fait foi en cas de changement d'assureur.

Chaque assureur qui pratique ce genre de réduction en fixe donc les règles. On peut les classer en deux catégories principales :

Le maintien du bonus maximal (bonus à vie, jokers )

Une fois les conditions réunies pour bénéficier de cette offre (par exemple un coefficient 0,50 depuis au moins trois ans sans interruption, ce qui implique d'avoir le permis depuis au moins seize ans), l'assuré peut bénéficier du maintien du niveau de cotisation d'un bonus 0,50 même en cas de survenance de plusieurs sinistres et donc d'aggravation du coefficient. L'assureur contrebalance une éventuelle hausse de cotisations résultant de l'aggravation du coefficient par le biais d'une remise commerciale.

![]()

La prime de référence est de 200 euros. Avec l'application du bonus de 0,5, la cotisation est donc de 100 euros (200 x 0,5).

L'assuré a deux sinistres au cours de la période prise en compte. Son coefficient passe à 0,62 (0,50 x 1,25 car le premier sinistre ne compte pas si l'assuré a un bonus maximal depuis trois ans). Cela correspond en principe à une cotisation portée à 124 euros (200 x 0,62) l'année suivante.

Afin de maintenir la cotisation à son niveau antérieur, l'assureur va accorder une remise commerciale de 24 euros. La cotisation restera donc à 100 euros malgré le changement de coefficient.

Des réductions au-delà du bonus maximal

Certains assureurs ont mis en place un système permettant une réduction allant au-delà du bonus de 0,50 (par exemple 65 % par rapport au tarif de base).

Une fois le bonus maximal atteint, l'assureur propose une réduction spécifique, qui évolue le plus souvent en fonction du nombre d'années sans sinistre. Une fois la réduction acquise, elle n'est pas remise en cause lors de la survenance de sinistres responsables ; mais le coefficient de bonus-malus va continuer à évoluer et à s'appliquer (il n'y a pas de compensation par le biais de remises commerciales). La cotisation va donc quand même augmenter.

10 - QUE FAIRE EN CAS DE LITIGE ?

En cas de désaccord persistant ou si vous contestez l’application de vos garanties, vous devez, au préalable, contacter le service réclamation de votre assureur, dont les coordonnées sont indiquées à la fin de votre contrat.

![]() La notice d’information ou le projet de contrat qui vous sont remis avant la conclusion du contrat doivent contenir les cordonnées des services réclamations ainsi que celles du médiateur de la consommation compétent (article L. 112-2 code des assurances).

La notice d’information ou le projet de contrat qui vous sont remis avant la conclusion du contrat doivent contenir les cordonnées des services réclamations ainsi que celles du médiateur de la consommation compétent (article L. 112-2 code des assurances).

Si, à réception de la réponse du service compétent, vous n’êtes toujours pas satisfait, vous pouvez saisir le Médiateur de l’assurance directement sur son site Internet ou par lettre, recommandée avec accusé de réception de préférence (voir la lettre-type de l'INC) :

Médiateur de l'assurance (compagnies d'assurance et mutuelles)

La Médiation de l'Assurance

TSA 50110

75441 PARIS Cedex 09

https://www.mediation-assurance.org

![]() Il est rappelé sur le site de la médiation qu' "Avant toute démarche auprès du Médiateur vous devez :

Il est rappelé sur le site de la médiation qu' "Avant toute démarche auprès du Médiateur vous devez :

- respecter la procédure de réclamation prévue par votre contrat,

- vérifier que votre assureur ou intermédiaire est adhérent à la Médiation de l'Assurance,

- constituer un dossier complet à destination du Médiateur.

Vous pouvez saisir le Médiateur directement ou en faisant appel à un avocat. Vous pouvez vous faire représenter ou assister par un tiers de votre choix à tous les stades du processus de médiation. De même, vous avez la possibilité de solliciter l'avis d'un expert. Ces frais d'assistance sont à votre charge".

Vous pouvez également vous faire assister par une association nationale de consommateurs agréée.

Juristes à l'Institut national de la consommation (INC)