L'assurance dépendance en 10 questions

En 2018, la France comptait 13,1 millions de personnes de 65 ans ou plus selon l’INSEE. En 2070, les séniors devraient représenter 29 % de la population.

La dépendance représente un coût important. En 2016, le prix médian d’un hébergement en EHPAD (maison de retraite) était de 1 949 euros par mois. Ce coût n’est en général pas entièrement absorbé par le montant des pensions de retraite. C’est pourquoi il est possible de souscrire un contrat d’assurance dépendance.

Cette fiche pratique de l’INC vous aide à trouver les réponses aux questions que vous nous avez posé à travers vos courriers et vos emails.

1 - Un contrat d’assurance dépendance, c’est quoi ?

2 - J’ai 65 ans. Est-ce que je peux encore souscrire un contrat d’assurance dépendance ?

5 - Mon assureur me dit que mon cas n’est pas stabilisé et que mon état de dépendance n’est pas assez important. Il faut être grabataire pour pouvoir toucher la rente ?

7 - Je n’arrive plus à payer mes cotisations. Est-ce que les sommes versées sont perdues ?

9 - Mon contrat propose une garantie d’assistance. Qu’est-ce que c’est ?

10 - Mon assureur refuse de m’indemniser. Quels sont mes recours ?

1 - Un contrat d’assurance dépendance, c’est quoi ?

Le contrat d’assurance dépendance est un produit de prévoyance proposé par les assureurs afin de garantir la survenance du risque dépendance.

Les contrats peuvent être individuels (souscription individuelle avec remise de conditions générales) ou collectifs (adhésion à un contrat de groupe avec remise d’une notice d’assurance). La plupart des contrats sont collectifs. Vous êtes donc, dans ce cas, un adhérent à un contrat de groupe.

Moyennant le paiement d’une cotisation mensuelle, l’assureur s’engage à verser une rente mensuelle lorsque la dépendance survient. Les critères retenus pour déterminer cet état de dépendance sont fixés dans le contrat (voir question 5). Si l'état de dépendance survient, les cotisations cessent d'être dues.

Le montant de la rente est choisi par l’assuré lors de la souscription du contrat. Il peut varier entre 250 euros et 4 000 euros. La cotisation dépendra du montant choisi.

La cotisation va également dépendre de l’âge de l’assuré et de son état de santé.

Les contrats proposent en option le versement d’un capital décès et/ou pour l’aménagement des locaux ainsi que l’assistance.

![]() Avant de souscrire, étudiez bien les garanties proposées et comparez les différentes offres. Interrogez-vous sur vos besoins, en fonction du montant de votre pension de retraite, des aides susceptibles de vous être octroyées [allocation personnalisée d’autonomie (APA), les aides au logement] et du coût de la résidence en EHPAD dans votre région.

Avant de souscrire, étudiez bien les garanties proposées et comparez les différentes offres. Interrogez-vous sur vos besoins, en fonction du montant de votre pension de retraite, des aides susceptibles de vous être octroyées [allocation personnalisée d’autonomie (APA), les aides au logement] et du coût de la résidence en EHPAD dans votre région.

![]() Une fois que vous avez souscrit un tel contrat, n’oubliez pas d’en avertir vos proches.

Une fois que vous avez souscrit un tel contrat, n’oubliez pas d’en avertir vos proches.

2 - J’ai 65 ans. Est-ce que je peux encore souscrire un contrat d’assurance dépendance ?

Les assureurs prévoient un âge limite pour souscrire un contrat d’assurance dépendance. Celui-ci est généralement compris entre 74 et 77 ans. Au-delà, il ne sera plus possible de souscrire ce type de contrat.

Compte tenu du montant des cotisations par rapport au montant de la rente qui pourrait être versé en cas de dépendance, il est conseillé de souscrire ce contrat à partir de 65 ans. Plus le contrat est souscrit tôt, plus le montant des cotisations est bas.

3 - On m’a demandé de remplir un questionnaire médical à la souscription de mon contrat. A quoi ça sert ?

Le questionnaire médical permet à l’assureur de déterminer le montant de la cotisation que vous serez amené à payer. Plus vous souscrivez tôt, moins votre état de santé pèsera sur vos cotisations.

Le questionnaire que vous devrez remplir lors de la souscription est un questionnaire simplifié (ou une déclaration de santé), constitué d’une à trois questions. En fonction de vos réponses, votre assureur pourra vous adresser un questionnaire plus complet ou vous faire examiner par son médecin conseil.

Si l’assureur estime que vous avez un risque plus important de dépendance, il pourra refuser de vous assurer ou accepter, moyennant une surprime.

![]() Répondez honnêtement aux questions qui vous sont posées. En cas de fausse déclaration, l’assureur pourra refuser de vous indemniser. Vous pouvez vous faire aider de votre médecin traitant pour remplir le questionnaire.

Répondez honnêtement aux questions qui vous sont posées. En cas de fausse déclaration, l’assureur pourra refuser de vous indemniser. Vous pouvez vous faire aider de votre médecin traitant pour remplir le questionnaire.

4 - J’ai appris que si je décédais sans avoir été dépendant, toutes les sommes versées étaient perdues ! Est-ce légal ?

Le contrat d’assurance dépendance est un contrat de prévoyance et non pas d’épargne. Par principe, ces contrats sont considérés à fonds perdus. Par conséquent, si vous décédez sans avoir été en état de dépendance, vos héritiers ne pourront pas percevoir l’argent versé.

C’est pourquoi certains contrats sur le marché proposent une option « capital décès » qui permet, si le bénéficiaire du contrat décède, de reverser l’intégralité des sommes perçues par l’assureur à ses ayants-droit. Cette option a bien évidemment un coût qui sera répercuté sur le montant des cotisations.

5 - Mon assureur me dit que mon cas n’est pas stabilisé et que mon état de dépendance n’est pas assez important. Il faut être grabataire pour pouvoir toucher la rente ?

Avant de souscrire ce type de contrat, il faut étudier le degré de dépendance qui sera couvert par le contrat :

- les contrats d’entrée de gamme proposent uniquement le versement d’une rente en cas de dépendance totale (lourde)

- les contrats plus élaborés proposent à la fois le versement d’une rente en cas de dépendance totale et le versement d’une demi-rente en cas de dépendance partielle ;

- les contrats les plus complets couvrent, en plus de la dépendance totale et partielle, la dépendance légère.

La difficulté réside dans la définition de ces différents états de dépendance puisque chaque assureur dispose de ses propres critères.

La dépendance est définie selon plusieurs critères cumulatifs qui vont varier en fonction de l’état de dépendance pris en charge.

Référentiels

Les assureurs utilisent divers référentiels pour déterminer l’état de dépendance.

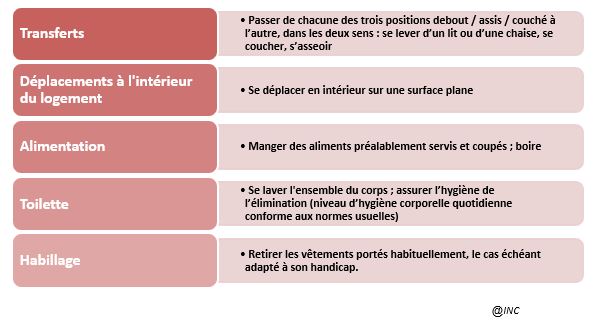

- La majorité utilise la notion d’Actes élémentaires de la vie courante (AVQ). Ceux-ci, au nombre de cinq, sont listés dans les contrats (certains assureurs n’en retiennent que quatre) :

![]() Reportez-vous aux définitions contenues dans votre contrat.

Reportez-vous aux définitions contenues dans votre contrat.

![]() L’appréciation de la capacité à réaliser seul un AVQ est faite en tenant compte du recours à des équipements, vêtements adaptés, aides techniques ou appareillages médicaux dont l’assuré dispose (canes, fauteuils, lunettes de vue, etc.).

L’appréciation de la capacité à réaliser seul un AVQ est faite en tenant compte du recours à des équipements, vêtements adaptés, aides techniques ou appareillages médicaux dont l’assuré dispose (canes, fauteuils, lunettes de vue, etc.).

- Le test MMS (Mini Mental State) de Folstein est un test d’évaluation des fonctions cognitives et de la capacité mnésique d’une personne. Ce test est utilisé par des médecins pour fonder un diagnostic de démence, en mesurer la gravité et en suivre l’évolution.

- Les groupes ISO-ressources (GIR) est le modèle d’évaluation AGGIR (Autonomie Gérontologie Groupe Iso-Ressources) qui sert de référence pour le classement des personnes dépendantes dans les GIR. Il existe 6 GIR ordonnés selon une échelle décroissante d’autonomie. Le GIR 1 concerne donc les cas les plus lourds de dépendance (personnes ayant perdu leur autonomie mentale, corporelle, locomotrice et sociale et qui nécessitent une présence indispensable et continue d’intervenants).

![]() La reconnaissance d’un état de dépendance par l’Etat au moyen de la grille AGGIR ne suffit pas à la reconnaissance d’un état de dépendance par l’assureur.

La reconnaissance d’un état de dépendance par l’Etat au moyen de la grille AGGIR ne suffit pas à la reconnaissance d’un état de dépendance par l’assureur.

Conditions

L’état de dépendance est reconnu par l’assureur dès lors que trois conditions cumulatives sont remplies :

1 - L’état de santé est consolidé : la réduction des facultés fonctionnelles et cognitives est jugée, en l’état actuel des connaissances médicales, permanente et irréversible (sans possibilité d’amélioration significative). C’est pourquoi, un état de dépendance temporaire (à la suite d’une chute par exemple), ne sera pas indemnisé par le contrat.

2 - L’état de santé justifie définitivement l’assistance d’une tierce personne pour accomplir les AVQ. Celle-ci est constituée par l’aide formelle ou informelle d’un membre du personnel paramédical, d’un parent ou d’un ami pour effectuer les actes élémentaires de la vie courante. Cette aide peut être dispensée dans un établissement public, privé ou à domicile et ne comprend pas les simples interventions de type aide-ménagère comme les courses ou le ménage.

3 - L’état de dépendance a été médicalement reconnu sous le contrôle du médecin conseil de l’assureur.

Critères

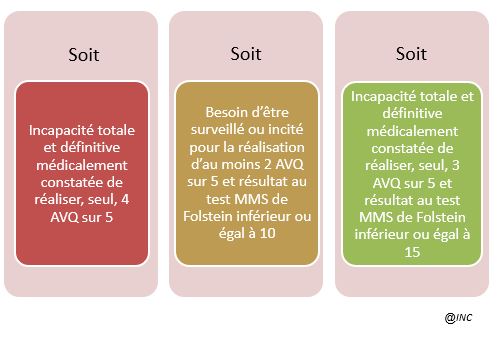

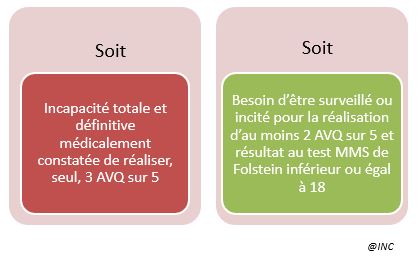

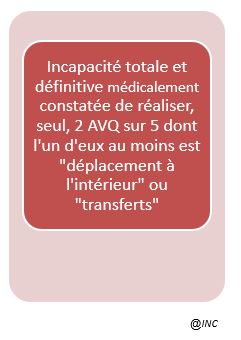

Pour déterminer l’état de dépendance totale, les assureurs vont fixer les critères pris en compte.

![]() Cette définition est issue des contrats étudiés du marché, elle n’est donc donnée qu’à titre indicatif.

Cette définition est issue des contrats étudiés du marché, elle n’est donc donnée qu’à titre indicatif.

Critères de la dépendance totale - Exemples :

Critères de la dépendance partielle – Exemples :

Lorsque l’état de dépendance partielle est prévu par le contrat et reconnu par l’assureur, le montant versé correspond à 50 % de la rente versée en cas de dépendance totale.

![]() Le montant de la rente fixé est de 1 000 euros par mois en cas de dépendance lourde, elle sera de 500 euros en cas de dépendance partielle.

Le montant de la rente fixé est de 1 000 euros par mois en cas de dépendance lourde, elle sera de 500 euros en cas de dépendance partielle.

Critères de la dépendance légère – exemple

Elle est très rarement prévue par les contrats d’assurance étudiés.

![]() Lorsque l’état de dépendance est reconnu, la cotisation cesse d’être due.

Lorsque l’état de dépendance est reconnu, la cotisation cesse d’être due.

6 - Ma mère a été reconnue atteinte d’Alzheimer l’année suivant la souscription du contrat. L’assureur refuse de payer, pourquoi ?

Lorsque vous souscrivez un contrat d’assurance dépendance, les garanties ne s’appliquent pas toutes immédiatement. Cette modalité est prévue pour éviter que le contrat ne soit souscrit alors que les premiers signes d’une pathologie pouvant entraîner la dépendance apparaissent.

Il existe ainsi deux types de délais : le délai de carence (ou délai d’attente) et le délai de franchise.

Le délai de carence (délai d’attente)

C’est la période qui court à compter de la date d’effet de l’adhésion au contrat pendant laquelle la garantie ne pourra pas jouer.

Ce délai est fixé par le contrat et il est habituellement de :

- 0 jour en cas d’accident,

- 1 an en cas de maladie,

- 3 ans en cas d’affections neuro-dégénératives ou psychiatriques (par exemple : maladie d’Alzheimer, syndrome de Parkinson, démence sénile invalidante, sclérose en plaque …)

En cas de survenance d’un état de dépendance pendant ce délai d’attente, celui-ci ne sera pas pris en charge par l’assureur. L’adhésion prendra fin et l’assureur remboursera à l’adhérent les cotisations versées.

Selon les contrats, ces délais de carence peuvent être plus courts. N’hésitez donc pas à comparer les contrats avant de souscrire, notamment en fonction de votre âge lors de la souscription et des antécédents médicaux dans votre famille.

Le délai de franchise

C’est le délai entre la reconnaissance de l’état de dépendance par l’assureur et le versement de la rente.

Il est généralement de trois mois.

De rares contrats ne prévoient pas de délai de franchise. Certains prévoient un délai de franchise avec un versement rétroactif des sommes dues depuis la constatation de l'état de dépendance par l'assureur.

![]() Il est donc important de bien comparer les contrats pour ne pas se retrouver trois mois sans versement.

Il est donc important de bien comparer les contrats pour ne pas se retrouver trois mois sans versement.

7 - Je n’arrive plus à payer mes cotisations. Est-ce que les sommes versées sont perdues ?

Tout dépend de l’ancienneté de votre contrat. C’est ce qu’on appelle la « mise en réduction des garanties ».

Si votre contrat a moins de huit ans, le non-paiement de la cotisation va entraîner la résiliation de plein droit de votre adhésion, sans aucune autre formalité. Toutes les sommes versées resteront acquises à l’assureur.

Si votre contrat a plus de huit ans, les garanties seront mises en réduction. Cette réduction des garanties peut être également consécutive à votre demande de résiliation.

Dans ce cas, le montant des garanties est réduit par application d’un coefficient de réduction au montant de la rente ou du capital. Ce coefficient est défini, notamment, en fonction du nombre d’années de cotisations acquittées à la date de mise en réduction des garanties d’assurance ou de l’âge de l’assuré.

L’assuré pourra demander à l’assureur la communication, à titre indicatif, des montants garantis à la date de mise en réduction.

Dans tous les cas, les sommes versées ne seront pas remboursées.

8 - Mon assureur fait évoluer mon contrat d'assurance, augmente mes cotisations, modifie le plafond de prise en charge, puis-je refuser ?

Les cotisations du contrat d’assurance dépendance peuvent évoluer par le biais de deux mécanismes : la révision et la revalorisation des cotisations. L’assureur peut également décider de supprimer une option ou de modifier les plafonds de garantie.

La révision des cotisations

C'est une augmentation des cotisations, en général à la hausse. Elle peut intervenir à la suite d’une modification législative ou réglementaire, en fonction des résultats techniques et financiers du portefeuille de contrats d’assurance dépendance de l’assureur et des évolutions constatées ou projetées des statistiques nationales relatives à la dépendance.

Les assureurs s’engagent à ne pas augmenter les cotisations en fonction de l’âge et de l’état de santé de l’assuré.

L’assureur doit vous informer de la nouvelle cotisation trois mois avant la date anniversaire de l’adhésion / souscription.

Différentes options s’offrent à l’assuré, selon le contrat souscrit, en cas de refus de la nouvelle cotisation.

Par exemple, il peut :

- supprimer une ou plusieurs garanties optionnelles,

- résilier son adhésion / contrat,

- mettre son contrat en réduction par le non-paiement des cotisations (voir question 7),

- maintenir le montant de ses cotisations, moyennant une diminution des montants garantis (rente servie / capital décès).

La revalorisation annuelle des cotisations, des garanties et des prestations

Elle est déterminée en fonction des résultats techniques et financiers de l’année considérée.

Elle peut servir à suivre l’évolution de l’inflation et à ajuster ainsi la rente qui pourra être servie. En effet, ces contrats sont souscrits sur une longue période pendant laquelle le niveau des prix augmente. Si les garanties (donc la cotisation) n’évoluent pas, la rente versée pourra ne plus être suffisante comparée aux prix du marché.

L’adhérent / souscripteur peut refuser l’ajustement de la cotisation. En fonction des assureurs, le refus s’applique pour toutes les années suivantes, après un troisième refus ou être demandé à n’importe quel moment.

![]() Dans tous les cas, reportez-vous à votre contrat pour connaître les différentes définitions et clauses de révision / revalorisation appliqués par votre assureur et les démarches à effectuer en cas de refus ou de demande de modification.

Dans tous les cas, reportez-vous à votre contrat pour connaître les différentes définitions et clauses de révision / revalorisation appliqués par votre assureur et les démarches à effectuer en cas de refus ou de demande de modification.

La modification du contrat

Elle peut être demandée par l’assuré / l’adhérent en cours de contrat, moyennant l’ajustement de la cotisation. L'assureur est libre d'accepter ou non la demande de modification.

Lorsque l’assureur décide de modifier le contrat, les règles sont différentes selon que le contrat est un contrat collectif ou individuel.

L’article L. 112-3 du code des assurances prévoit que "Toute addition ou modification au contrat d'assurance primitif doit être constatée par un avenant signé des parties". L’assuré a donc la possibilité de refuser la modification proposée par l’assureur en ne signant pas l’avenant. Dans ce cas, le contrat sera maintenu dans les conditions initiales.

Cependant, les contrats d’assurance dépendance sont le plus souvent des contrats collectifs dans lesquels les assurés sont de simples adhérents, le contrat étant conclu par un souscripteur (souvent une association). Cette information est indiquée au tout début de votre contrat sous cette forme :

"Le contrat d’assurance dépendance […] est un contrat d’assurance de groupe à adhésion facultative souscrit par [souscripteur] auprès de [assureur]".

Retenez que si l’assureur vous remet une notice d’information et que vous remplissez un "bulletin d’adhésion" et non un "bulletin de souscription", alors le contrat est un contrat d’assurance collectif à adhésion facultative.

Dans ce cas, les modifications du contrat étant négociées par le souscripteur, vous n’avez le choix que d’accepter ou de résilier votre contrat d’assurance.

9 - Mon contrat propose une garantie d’assistance. Qu’est-ce que c’est ?"

La plupart des contrats sur le marché proposent une garantie d’assistance. Celle-ci varie en fonction de l’assureur et du contrat.

Afin de la mettre en jeu, il est important de bien lire ce qu’elle propose et sa mise en œuvre. En effet, certaines garanties sont mobilisables dès la date d’adhésion au contrat d’assurance dépendance mais aussi, par exemple, lorsque l'assuré va devenir lui-même aidant d’une personne dépendante.

![]() Vous avez 60 ans et avez souscrit un contrat d'assurance dépendance pour vous-même. Un de vos parents, dépendant, a besoin que vous vous occupiez de lui. Vous devenez aidant, vous pouvez donc bénéficier des garanties d'assistance en tant qu'aidant, si le contrat le prévoit.

Vous avez 60 ans et avez souscrit un contrat d'assurance dépendance pour vous-même. Un de vos parents, dépendant, a besoin que vous vous occupiez de lui. Vous devenez aidant, vous pouvez donc bénéficier des garanties d'assistance en tant qu'aidant, si le contrat le prévoit.

D’autres prestations concernent la personne dépendante (l’aidé) et d’autres sont à destination de la personne qui aide le bénéficiaire de la rente dépendance (l’aidant).

Exemples de garanties d’assistance (liste non exhaustive et qui varie en fonction des contrats) :

|

Situations |

Prestations |

|

Avant l’état de dépendance |

|

|

En cas de dépendance |

|

|

En cas d’hospitalisation de l’aidé |

|

10 - Mon assureur refuse de m’indemniser. Quels sont mes recours ?

En cas de désaccord persistant ou si vous contestez l’application de vos garanties, vous devez, au préalable, contacter le service réclamation de votre assureur, dont les coordonnées sont indiquées à la fin de votre contrat.

![]() La notice d’information ou le projet de contrat qui vous sont remis avant la conclusion du contrat doivent contenir les cordonnées des services réclamations ainsi que celles du médiateur de la consommation compétent (article L. 112-2 code des assurances).

La notice d’information ou le projet de contrat qui vous sont remis avant la conclusion du contrat doivent contenir les cordonnées des services réclamations ainsi que celles du médiateur de la consommation compétent (article L. 112-2 code des assurances).

Si, à réception de la réponse du service compétent, vous n’êtes toujours pas satisfait, vous pouvez saisir le Médiateur de l’assurance directement sur son site Internet ou par lettre, recommandée avec accusé de réception de préférence (voir la lettre-type de l'INC) :

Médiateur de l'assurance (compagnies d'assurance et mutuelles)

La Médiation de l'Assurance

TSA 50110

75441 PARIS Cedex 09

https://www.mediation-assurance.org/

![]() Il est rappelé sur le site de la médiation qu' "Avant toute démarche auprès du Médiateur vous devez :

Il est rappelé sur le site de la médiation qu' "Avant toute démarche auprès du Médiateur vous devez :

1 - Respecter la procédure de réclamation prévue par votre contrat.

2 - Vérifier que votre assureur ou intermédiaire est adhérent à la Médiation de l'Assurance.

3 - Constituer un dossier complet à destination du Médiateur.

Vous pouvez saisir le Médiateur directement ou en faisant appel à un avocat. Vous pouvez vous faire représenter ou assister par un tiers de votre choix à tous les stades du processus de médiation. De même, vous avez la possibilité de solliciter l'avis d'un expert. Ces frais d'assistance sont à votre charge".

Vous pouvez également vous faire assister par une association nationale de consommateurs agréée.

Fanny JOFFROIS

Juriste à l'Institut national de la consommation